Le budget 2022 du Liban est truffé de charges fiscales, décidées par un pouvoir réputé pour son déficit en créativité, en compétence et en moralité. Était-ce la bonne décision, vu l’état de récession du pays? Et quelle est en fait la bonne ‘philosophie fiscale’?

Quand on parle de politique fiscale, il faut se rappeler d’abord une constante immuable: l’impôt a toujours existé, dans toutes les civilisations à travers l’Histoire connue. Son utilité est évidente, rien que pour financer les infrastructures communes, la police, la justice et l’armée, conditions sine qua non d’un État.

Si cette constante est malheureusement inévitable, reste cependant des questions ardues qui ont toujours fait polémique, mais qu’on va tenter de traiter l’une après l’autre.

Quel est le niveau optimal de l’imposition?

Les défenseurs d’une hausse des impôts soutiennent que cela augmentera les recettes de l’État, et donc le niveau et le spectre des services qu’il rend à la population. Vrai, sauf que l’augmentation des impôts peut avoir des effets pervers et même engendrer une baisse des recettes de l’État.

Prenons deux cas extrêmes, purement hypothétiques. Avec un taux d’imposition de 0%, les recettes seraient nulles; et un taux de 100% aboutirait au même résultat. Car du moment que le revenu est entièrement confisqué, personne n’a plus intérêt à produire et par conséquent l’État ne gagne rien.

Entre ces deux extrêmes, toutes les nuances de gris sont permises, et sont effectivement mises en œuvre dans tel ou tel autre pays. Un État trop interventionniste tend à augmenter les impôts pour, disent-ils, favoriser la distribution des richesses. Sauf qu’ils sont confrontés au dicton bien connu, et largement avéré, disant ‘’trop d’impôts tuent l’impôt’’.

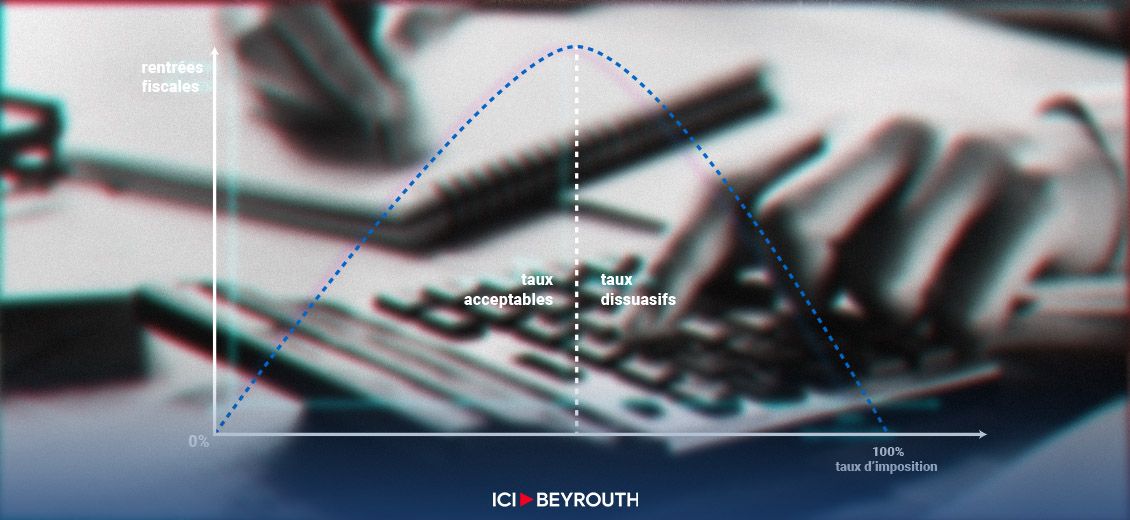

En termes savants, on a coutume de nommer cette relation la ‘’courbe de Laffer’’, une courbe en cloche qui tend à démontrer que l'accroissement des taux d'imposition se traduit, au-delà d'un certain seuil, par un amoindrissement des recettes fiscales. Ronald Reagan, dont l’économiste Arthur Laffer, auteur de la courbe, était l'un des conseillers, s’en est inspiré durant son mandat pour diminuer les impôts… de sorte que, paradoxalement, les recettes fiscales ont atteint leur pic, augmentant de 65%.

Quelle est la meilleure répartition fiscale ?

Maintenant, quel que soit le niveau d’imposition, on est toujours confronté au problème de sa répartition. Par exemple, s’il faut opter pour un taux unique ou un taux progressif selon le revenu. Si l’on prend la mesure d’efficacité comme critère, l’impôt à taux fixe l’emporte. C’est que le taux progressif pénalise les individus les plus productifs et décourage la création de richesses, entrainant alors une baisse des recettes fiscales. Certains parmi les plus productifs choisiront aussi de partir vers des cieux fiscaux plus cléments. L’Irlande, par exemple, en a pleinement profité grâce à cette clémence fiscale, pour attirer des entreprises du monde entier.

Un autre exemple, l’Estonie. En 2022, la Tax Foundation, un célèbre think-tank américain, indique que ce pays jouit du meilleur code fiscal parmi les pays membres de l’OCDE pour la neuvième année consécutive. Avec un taux de 20% sur les salaires et sur les profits distribués des grandes firmes, et une exonération fiscale sur les bénéfices réalisés à l’étranger. Et ça a l’air de plaire, les créations d’entreprises ne cessent de croître. Aujourd’hui, l’Estonie fait partie des pays les plus développés du monde.

Faut-il privilégier les impôts directs ou indirects ?

On entend souvent dire que les impôts directs, comme sur les revenus, sont plus équitables que les indirects, tels que les droits de douane. Cela peut être parfois vrai, mais pas toujours. Notamment lorsqu’une taxe est imposée sur une denrée dont la demande est inélastique, c’est-à-dire dont la consommation est impérative, comme les produits de première nécessité. Dans un cas pareil, les consommateurs sont obligés de payer un prix plus élevé pour un produit dont la quantité sur le marché n’a pas diminué.

Quel est l’impôt le plus efficace?

Plusieurs critères sont en jeu ici. Dans tous les pays, il faut privilégier les impôts dont les coûts de recouvrement ne sont pas exorbitants. Cela ne sert pas à grand-chose de lever un impôt sur une activité donnée, si la moitié des recettes sert à gérer cette mesure.

Si maintenant, en plus, le pays donné a une administration faible et corrompue, il faut minimiser les impôts qui sont faciles à contourner. Il en va ainsi des droits de douanes qui seront minés par la contrebande, ou des impôts sur les bénéfices quand les entreprises maintiennent habituellement une double comptabilité.

En revanche, il faut privilégier les taxes incompressibles, comme les droits liés aux services administratifs et aux formalités. Ainsi, on ne peut échapper au paiement des droits liés à un permis de construire ou à l’émission d’un passeport.

Comment ajuster les impôts lors d’une récession ?

On arrive maintenant au cas complexe d’un pays qui passe par une période de forte récession, avec une activité en déclin, un chômage en augmentation, des entreprises en faillite… et tout le baratin. L’État, lui aussi dans une position financière délicate, cherchera alors une solution de facilité, celle d’augmenter les impôts. Erreur fatale: augmenter les impôts dans ce scenario ne fera qu’aggraver les choses.

Quand les taxes augmentent lors d’une récession, les contribuables encore actifs mais touchés par une baisse de revenus paieront moins d’impôts, alors que les chômeurs, toujours plus nombreux, ne paieront rien du tout. Et les impôts supplémentaires envenimeront la situation des uns et des autres. Cela peut même provoquer une fronde sociale, la hausse des marchés noirs et une montée de l’évasion fiscale.

Enfin, comment avoir une meilleure créativité fiscale ?

Il y a plusieurs pistes qui permettent de mener une politique fiscale plus créative. L’impôt sur la valeur foncière est une des mesures préconisées par plusieurs grands économistes, interventionnistes (Joseph Stiglitz) ou libéraux (Milton Friedman). Pour eux, l’impôt sur la valeur foncière est convenable car il limite les inégalités et réduit les incitations à la spéculation.

Une autre alternative est la taxe sur ce qu’on appelle dans le jargon les ‘externalités négatives’. La pollution en est un exemple classique, et plusieurs gouvernements ont opté pour la ‘taxe carbone’, liée donc à la quantité d’émissions carbone émises par les activités professionnelles. D’autres formes de pollution sont aussi parfois fortement imposées, comme la production de déchets solides, ou la pollution des eaux par les égouts.

Le débat est toutefois loin d’être conclu, mais il devient clair que la hausse des impôts n’est pas une solution en soi. D’ailleurs, en économie, il n’y a pas de solutions. Il n’y a que des choix à faire et des opportunités auxquelles il faudra renoncer.

mario.chartouni@icibeyrouth.com

Quand on parle de politique fiscale, il faut se rappeler d’abord une constante immuable: l’impôt a toujours existé, dans toutes les civilisations à travers l’Histoire connue. Son utilité est évidente, rien que pour financer les infrastructures communes, la police, la justice et l’armée, conditions sine qua non d’un État.

Si cette constante est malheureusement inévitable, reste cependant des questions ardues qui ont toujours fait polémique, mais qu’on va tenter de traiter l’une après l’autre.

Quel est le niveau optimal de l’imposition?

Les défenseurs d’une hausse des impôts soutiennent que cela augmentera les recettes de l’État, et donc le niveau et le spectre des services qu’il rend à la population. Vrai, sauf que l’augmentation des impôts peut avoir des effets pervers et même engendrer une baisse des recettes de l’État.

Prenons deux cas extrêmes, purement hypothétiques. Avec un taux d’imposition de 0%, les recettes seraient nulles; et un taux de 100% aboutirait au même résultat. Car du moment que le revenu est entièrement confisqué, personne n’a plus intérêt à produire et par conséquent l’État ne gagne rien.

Entre ces deux extrêmes, toutes les nuances de gris sont permises, et sont effectivement mises en œuvre dans tel ou tel autre pays. Un État trop interventionniste tend à augmenter les impôts pour, disent-ils, favoriser la distribution des richesses. Sauf qu’ils sont confrontés au dicton bien connu, et largement avéré, disant ‘’trop d’impôts tuent l’impôt’’.

En termes savants, on a coutume de nommer cette relation la ‘’courbe de Laffer’’, une courbe en cloche qui tend à démontrer que l'accroissement des taux d'imposition se traduit, au-delà d'un certain seuil, par un amoindrissement des recettes fiscales. Ronald Reagan, dont l’économiste Arthur Laffer, auteur de la courbe, était l'un des conseillers, s’en est inspiré durant son mandat pour diminuer les impôts… de sorte que, paradoxalement, les recettes fiscales ont atteint leur pic, augmentant de 65%.

Quelle est la meilleure répartition fiscale ?

Maintenant, quel que soit le niveau d’imposition, on est toujours confronté au problème de sa répartition. Par exemple, s’il faut opter pour un taux unique ou un taux progressif selon le revenu. Si l’on prend la mesure d’efficacité comme critère, l’impôt à taux fixe l’emporte. C’est que le taux progressif pénalise les individus les plus productifs et décourage la création de richesses, entrainant alors une baisse des recettes fiscales. Certains parmi les plus productifs choisiront aussi de partir vers des cieux fiscaux plus cléments. L’Irlande, par exemple, en a pleinement profité grâce à cette clémence fiscale, pour attirer des entreprises du monde entier.

Un autre exemple, l’Estonie. En 2022, la Tax Foundation, un célèbre think-tank américain, indique que ce pays jouit du meilleur code fiscal parmi les pays membres de l’OCDE pour la neuvième année consécutive. Avec un taux de 20% sur les salaires et sur les profits distribués des grandes firmes, et une exonération fiscale sur les bénéfices réalisés à l’étranger. Et ça a l’air de plaire, les créations d’entreprises ne cessent de croître. Aujourd’hui, l’Estonie fait partie des pays les plus développés du monde.

Faut-il privilégier les impôts directs ou indirects ?

On entend souvent dire que les impôts directs, comme sur les revenus, sont plus équitables que les indirects, tels que les droits de douane. Cela peut être parfois vrai, mais pas toujours. Notamment lorsqu’une taxe est imposée sur une denrée dont la demande est inélastique, c’est-à-dire dont la consommation est impérative, comme les produits de première nécessité. Dans un cas pareil, les consommateurs sont obligés de payer un prix plus élevé pour un produit dont la quantité sur le marché n’a pas diminué.

Quel est l’impôt le plus efficace?

Plusieurs critères sont en jeu ici. Dans tous les pays, il faut privilégier les impôts dont les coûts de recouvrement ne sont pas exorbitants. Cela ne sert pas à grand-chose de lever un impôt sur une activité donnée, si la moitié des recettes sert à gérer cette mesure.

Si maintenant, en plus, le pays donné a une administration faible et corrompue, il faut minimiser les impôts qui sont faciles à contourner. Il en va ainsi des droits de douanes qui seront minés par la contrebande, ou des impôts sur les bénéfices quand les entreprises maintiennent habituellement une double comptabilité.

En revanche, il faut privilégier les taxes incompressibles, comme les droits liés aux services administratifs et aux formalités. Ainsi, on ne peut échapper au paiement des droits liés à un permis de construire ou à l’émission d’un passeport.

Comment ajuster les impôts lors d’une récession ?

On arrive maintenant au cas complexe d’un pays qui passe par une période de forte récession, avec une activité en déclin, un chômage en augmentation, des entreprises en faillite… et tout le baratin. L’État, lui aussi dans une position financière délicate, cherchera alors une solution de facilité, celle d’augmenter les impôts. Erreur fatale: augmenter les impôts dans ce scenario ne fera qu’aggraver les choses.

Quand les taxes augmentent lors d’une récession, les contribuables encore actifs mais touchés par une baisse de revenus paieront moins d’impôts, alors que les chômeurs, toujours plus nombreux, ne paieront rien du tout. Et les impôts supplémentaires envenimeront la situation des uns et des autres. Cela peut même provoquer une fronde sociale, la hausse des marchés noirs et une montée de l’évasion fiscale.

Enfin, comment avoir une meilleure créativité fiscale ?

Il y a plusieurs pistes qui permettent de mener une politique fiscale plus créative. L’impôt sur la valeur foncière est une des mesures préconisées par plusieurs grands économistes, interventionnistes (Joseph Stiglitz) ou libéraux (Milton Friedman). Pour eux, l’impôt sur la valeur foncière est convenable car il limite les inégalités et réduit les incitations à la spéculation.

Une autre alternative est la taxe sur ce qu’on appelle dans le jargon les ‘externalités négatives’. La pollution en est un exemple classique, et plusieurs gouvernements ont opté pour la ‘taxe carbone’, liée donc à la quantité d’émissions carbone émises par les activités professionnelles. D’autres formes de pollution sont aussi parfois fortement imposées, comme la production de déchets solides, ou la pollution des eaux par les égouts.

Le débat est toutefois loin d’être conclu, mais il devient clair que la hausse des impôts n’est pas une solution en soi. D’ailleurs, en économie, il n’y a pas de solutions. Il n’y a que des choix à faire et des opportunités auxquelles il faudra renoncer.

mario.chartouni@icibeyrouth.com

Lire aussi

Commentaires